Sommes-nous à la veille d’un nouveau super cycle des matières premières?

En 2020 & 2021 le rebond violent et rapide de l’économie a fortement impacté à la hausse le prix des matières premières, un décalage temporel existant entre la reprise de la demande et une offre qui ne suivait pas. Ensuite, comme l’avait souligné la Banque Mondiale dans un rapport d’avril 2022, "la guerre en Ukraine a provoqué d'importantes perturbations de l'approvisionnement et entraîné des prix historiquement élevés pour un certain nombre de matières de base ». Ce qui s’est avéré correct, en tout cas jusqu’à l’été 2022. Mais depuis, comme on le voit sur le graphe ci-dessous, la tendance s’est inversée à l’instar des indices Bloomberg Commodity Index et S&P GSCI Index.

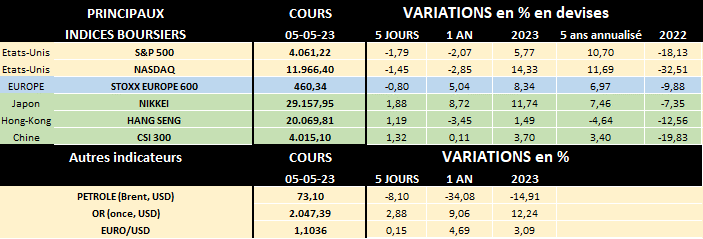

La baisse de la plupart des prix des matières premières est due au ralentissement important de la demande dans l’économie mondiale (Europe, USA et surtout Chine, le marché déterminant car le plus « gourmand » en matières premières). Et la chute des prix de l’énergie (pétrole, gaz, électricité) a été particulièrement spectaculaire ces derniers mois. Ainsi par exemple le prix du baril de pétrole (Brent) a perdu environ 34% depuis 1 an et le prix du gaz TTF a chuté de près des 2/3 sur le même laps de temps! Autres exemples, toujours sur la dernière année, au niveau des métaux et matières premières industrielles, le prix du minerai de fer a reculé de 27%, le nickel et l’aluminium ont abandonné environ 20%, le cuivre a limité la casse à 10% alors que le prix du lithium s’effondrait par contre de 61% et que celui du Cobalt perdait 57%. A noter toutefois que les métaux précieux ont réagi de manière inverse en 1 an, le prix de l’or augmentant de près de 8% et l’argent haussant de près de 16% sur cette période.

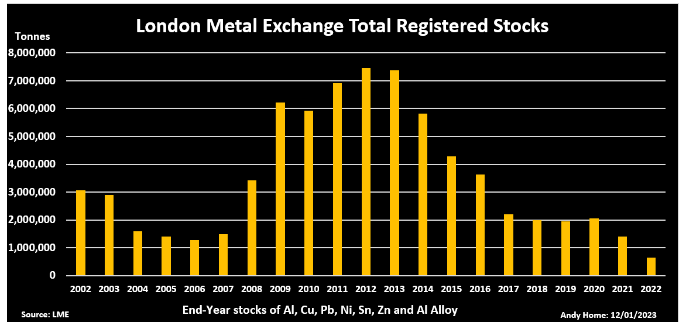

Comment alors envisager l’avenir : poursuite de la baisse, stagnation ou reprise des prix des matières premières? La lutte organisée par les banques centrales (FED et BCE en tête) contre l’inflation galopante et donc la hausse des taux d’intérêt pèsent évidemment sur l’activité économique et donc la demande de matières premières. Mais au-delà du fléchissement économique actuel, si on se projette davantage vers l’avenir, il est interpellant de constater qu’on a commencé l’année 2023 avec des stocks très bas, au niveau mondial, pour de nombreuses matières premières.

Ainsi par exemple, comme on le voit sur le graphe ci-dessous, fin 2022 les stocks du London Metal Exchange (LME) qui comprend notamment des matières premières stratégiques comme l’aluminium, le cuivre ou encore le nickel, n’ont plus été aussi bas depuis au moins 20 ans…

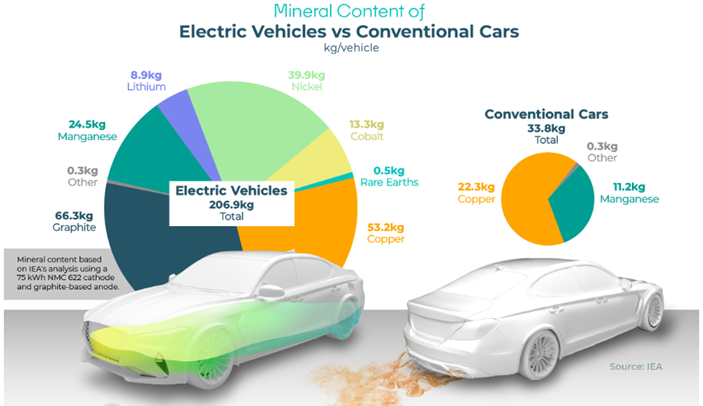

Que se passera-t-il alors quand l’économie va retrouver la croissance et donc que la demande va augmenter sensiblement? D’autant que la transition énergétique va doper les besoins en matières premières spécifiques, pour la fabrication d’éoliennes notamment mais aussi, et surtout, pour la production de véhicules électriques dont les ventes augmentent et qui vont croître de manière exponentielle.

Il est ainsi frappant de comparer la différence de besoins en matières premières selon que l’on considère une voiture conventionnelle et un véhicule électrique (tableau ci-dessous) : il faut par exemple 22.3 kg de cuivre en moyenne pour une voiture thermique contre 53.2 kg pour un véhicule électrique. Et si on somme les besoins des différents minéraux nécessaires à un tel véhicule (cuivre, manganèse, nickel, cobalt, lithium, etc.), soit près de 207 kg, c’est plus de 6 fois ce qui est nécessaire actuellement pour une voiture essence ou diesel!

Or, en même temps, il est notoire que durant les dernières années il y eu trop peu d’investissements pour découvrir et exploiter de nouveaux gisements de matières premières ou augmenter la capacité de production des sites existants. Et par ailleurs, l'offre aura bien du mal à suivre la hausse de la demande, car il s'écoule de nombreuses années entre un investissement et les premiers volumes de production, entre 10 et 15 ans par exemple pour une mine de métaux…

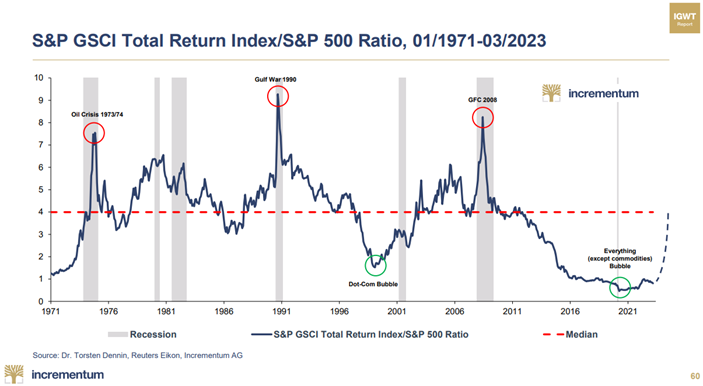

Stocks peu élevés historiquement, demande à venir en probable forte augmentation, le marché des matières premières est-il appelé à fortement rebondir? En tout cas, lors d’une conférence internationale du Financial Times, le 21 mars dernier à Lausanne, la banque d’affaire américaine Goldman Sachs a affirmé que, malgré une économie mondiale agitée par de multiples remous, le secteur minier et plus largement celui des matières premières non agricoles pourrait avoir entamé un nouveau cycle d’envergure, appelé plus communément un « super cycle ». Un « super cycle » des matières premières en prévision (tribune-des-metaux.fr)

A l’appui de cette affirmation, il est intéressant de noter qu’un important ratio de valorisation des matières premières par rapport aux actions vient d'atteindre son niveau le plus bas depuis 50 ans (voir ci-dessous). The-Impending-End-of-A-Mania.pdf (crescat.net). On compare donc ici l’indice des actions américaines S&P 500 avec l’indice S&P GSCI (pour Goldman Sachs Commodity Index) qui reprend des matières premières de l’énergie, des métaux et des matières premières agricoles. Et historiquement, les creux dans le ratio matières premières/actions ont correspondu au début de nouveaux super cycles des matières premières… Sommes-nous maintenant dans ce cas, les paris sont lancés!

Avertissement

Cette publication a été rédigée par Michel Ernst, Stratégiste Actions de CBC Banque. Toutes les considérations reprises dans cette publication reflètent l'analyse personnelle de l’auteur à la date mentionnée. Cette analyse est basée sur des sources accessibles au public et prend en compte des éléments relevant des contextes économique, politique et financier du moment. Elle est donc susceptible d’être modifiée à tout moment, sans notification préalable.

Les données de cette publication sont générales et purement informatives. Ces informations ne peuvent pas être considérées comme une offre d'achat ou de vente d'instruments financiers. Elles ne peuvent pas non plus être assimilées à des conseils ou recommandations d'investissement ou à des recherches en investissements au sens de la législation et de la réglementation sur les marchés d'instruments financiers.

Bien que les informations fournies se fondent sur des sources pouvant être considérées comme fiables, et bien que toutes les précautions raisonnables aient été prises pour préparer ce document, CBC Banque ne garantit ni son exactitude ni son exhaustivité.

Ni CBC Banque ni aucune entité du Groupe KBC ne pourra être tenue pour responsable des conséquences pouvant résulter de l’utilisation des informations, opinions ou estimations contenues dans le présent document.

L’auteur de ce document confirme ne pas détenir, pour compte propre, à la date de la publication, d’instruments financiers émis par les sociétés qui pourraient y être mentionnées.

Toute transmission, vente, diffusion ou reproduction des informations, publications et données est interdite sous quelque forme et par quelque moyen que ce soit, sauf autorisation expresse, écrite et préalable de CBC Banque, CBC Banque SA, Avenue Albert Ier 60, 5000 Namur, Belgique. TVA BE 0403.211.380, RPM Liège division Namur.