Rachats d’actions record aux USA et en Europe malgré les polémiques

A propos des rachats d’actions

Le "share buyback" ou "stock buyback" ou "rachats d’actions propres" par une société est un phénomène qui concerne les sociétés de toutes tailles, d’à peu près tous les secteurs, un peu partout dans le monde même si cela est surtout pratiqué aux Etats-Unis. Avant le début de la crise sanitaire, les rachats d'actions se sont multipliés en Europe où ils représentaient (à mi-2019, selon Morgan Stanley) 32% des montants distribués aux actionnaires, mais restant loin derrière les Etats-Unis (près de 70% des montants distribués). Les rachats d’actions sont un soutien important des marchés boursiers car ils s’ajoutent – parfois de manière importante – au flux des ordres d’achats qui orientent la tendance haussière des titres concernés.

Mais quel est l’intérêt d’une société de racheter ses propres titres ? D’abord, le besoin d’utiliser du cash excédentaire, alors que ses plans de développement sont soit déjà financés, soit pas suffisamment attractifs à court/moyen terme. Mais la société peut aussi considérer que son action est sous-évaluée et veut le prouver au marché en rachetant ses titres. Elle peut aussi vouloir augmenter son attractivité en termes de ratios en réduisant le nombre d'actions en circulation. Renforcer l’actionnariat (via l’autocontrôle) peut aussi être un objectif. Une société peut aussi racheter ses propres titres pour ensuite les utiliser dans le cadre de programme de "stock-options" alloués à des cadres ou dirigeants méritants. Enfin, fiscalement, les rachats d’actions sont généralement favorisés par rapport aux dividendes…

Les rachats d’actions représentent des montants colossaux et de plus en plus importants !

Aux USA, selon le rapport "Corporate Finance Briefing : S&P 500 Buybacks and Dividends" publié par la société de consultance Yardeni ce 10 février, les rachats d’actions cumulés depuis 2009, pour les entreprises reprises dans l’indice américain S&P 500, représentent près de 7.600 milliards de dollars ! S&P 500 Buybacks & Dividends (yardeni.com).

Cependant, dans un rapport publié en novembre dernier, la banque d’investissement américaine Goldman Sachs, prévoyait une baisse de 10% des rachats d'actions en 2023. Et dans le cas où l'économie tomberait en récession, l'équipe d’analystes de Goldman Sachs prédisait que les rachats chuteraient de 40%... Mais ces prévisions pessimistes ont été complètement battues en brèche, les rachats d’actions restant populaires.

En effet, en 2022, les sociétés cotées ont annoncé des programmes de rachats d’actions record, profitant d’une part du cours de leurs actions déprimés, et, d’autre part, de situations bilantaires et de résultats financiers très confortables. Ainsi aux Etats-Unis, les rachats ont atteint un montant historique de 1.220 milliards de dollars, selon l’institut de recherche EPFR TrimTabs. Et en 2023, d’après la même source, les entreprises cotées à Wall Street ont annoncé des rachats d'une valeur de 173,5 milliards de dollars pour ce seul début d’année, soit un peu plus du double du rythme de l'année dernière! Toutefois, 78 sociétés ont annoncé des rachats en ce début d’année, contre 125 sociétés à la même époque l'année dernière : moins de sociétés ont donc racheté leurs titres, mais par contre pour des montants (beaucoup) plus importants.

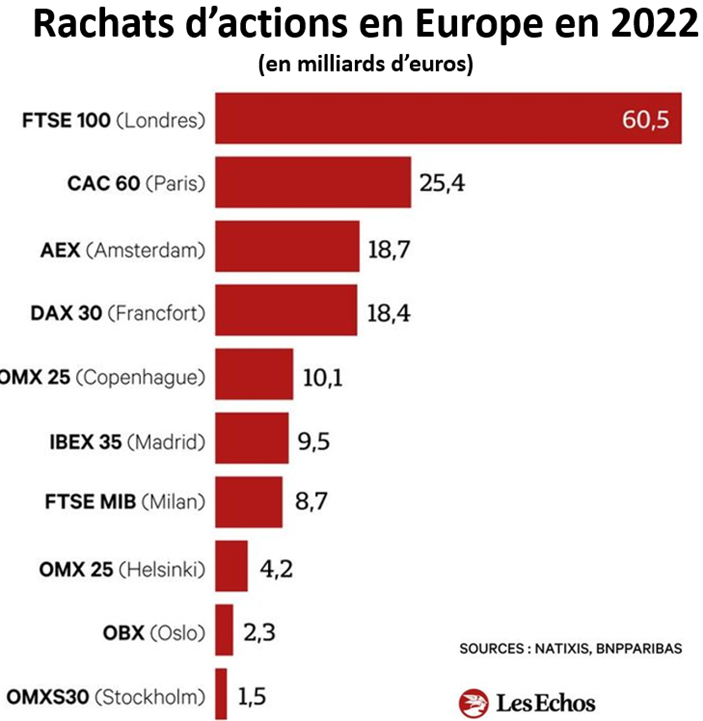

L’Europe n’était pas en reste l’année passée : le montant des rachats d’actions a presque doublé en 2022 à 161 milliards d'euros contre 84 milliards en 2021, selon la 4e édition de l’étude "Buyback to the Future" d’Exane BNP Paribas, qui porte sur 425 grosses capitalisations européennes, incluses dans les indices nationaux de 11 pays. European corporate share buyback volumes almost doubled in 2022 - Global Markets (cib.bnpparibas). Comme on le constate sur le tableau ci-dessous, le Royaume-Uni est le marché le plus représenté avec 38% des rachats. Et si on ajoute la France, l'Allemagne et les Pays-Bas, quatre pays représentent 77% du total des rachats. L'activité a plus que doublé en Allemagne, et elle a sextuplé en Italie.

Certains secteurs sont plus friands des rachats d’actions que d’autres

Historiquement, 4 secteurs sont particulièrement actifs en matière de rachats de titres, et en particulier celui des actions technologiques, devant les financières, la consommation cyclique (ou discrétionnaire) et la santé. Par contre, les sociétés de 2 secteurs rachètent traditionnellement peu leurs actions, celles actives dans l’immobilier et celles des services aux collectivités (ou "utilities" en anglais).

Toutefois et sans surprise, le boom actuel des rachats d'actions est en partie conjoncturel, les sociétés pétrolières et minières, particulièrement généreuses en matière de rachats d’actions ces derniers temps, ont bénéficié de l'envol des cours des matières premières, alors que les sociétés financières profitent amplement de la remontée des taux. Par contre les secteurs sensibles aux taux d'intérêt et au refinancement, tels que les services publics et l'immobilier, étaient plus que jamais absents du marché.

Les polémiques

Dans le contexte de la transition énergétique et des débats sur la sécurisation des chaînes d'approvisionnement – ravivés par la pandémie et ensuite par les conséquences de la guerre en Ukraine – de plus en plus de voix se font entendre pour que les sociétés réorientent davantage leurs excès de trésorerie vers les investissements et la R&D plutôt que les rachats d’actions.

Mais la principale polémique actuelle touche le secteur pétrolier. Début février, à l'occasion de son discours sur l'état de l'Union, le président américain a une nouvelle fois dénoncé les profits énormes des sociétés pétrolières. Rappelons que les 6 principales sociétés pétrolières occidentales ont enregistré près de 219 milliards de dollars de bénéfices en 2022… "Au lieu d'investir pour réduire le prix de l'essence, les entreprises pétrolières « ont utilisé les bénéfices records pour racheter leurs propres actions, récompensant leurs PDG et leurs actionnaires", a critiqué Joe Biden.

Pour inciter les sociétés à investir davantage, Joe Biden a proposé la semaine dernière de quadrupler la taxe de 1% votée l'été dernier dans le cadre de la loi IRA (Inflation Reduction Act) et mise en œuvre début 2023. Une proposition qui a toutefois peu de chances d'être adoptée : le parti démocrate du président américain contrôle le Sénat, mais par contre ne dispose plus de la majorité à la Chambre des représentants, aux mains des républicains traditionnellement peu favorables à de nouvelles taxes…

En Europe, une taxe sur les superprofits visant essentiellement les géants énergétiques a été adoptée fin septembre dernier par l’Union Européenne (UE). Ce dispositif autorise l'UE à prélever 33% des bénéfices imposables de ces multinationales en 2022. Avec cette contribution temporaire, l’Europe compte récupérer 25 milliards d'euros. Les fonds seront redistribués aux ménages et aux entreprises des États membres, qui souffrent de la hausse des factures. Autant d’argent qui n’irait donc pas dans la poche des actionnaires… Mais certaines sociétés pétrolières, notamment américaines, ont saisi la Cour de Justice de l’UE pour contester la procédure d’adoption de la taxe. A suivre !

Surperformance des sociétés rachetant leurs actions

En attendant, les marchés continuent en effet de largement récompenser les entreprises les plus généreuses en termes de rachats d'actions. En 2022, les sociétés ayant effectué des rachats ont battu leur indice de référence de près de 7,5 points en moyenne en Europe, selon BNP Paribas Exane. C'est tout aussi vrai sur longue période : comme on le voit sur le graphe ci-dessous, tant en Europe qu’aux USA, les indices regroupant les sociétés rachetant leurs actions font mieux que les indices globaux…

Avertissement

Cette publication a été rédigée par Michel Ernst, Stratégiste Actions de CBC Banque. Toutes les considérations reprises dans cette publication reflètent l'analyse personnelle de l’auteur à la date mentionnée. Cette analyse est basée sur des sources accessibles au public et prend en compte des éléments relevant des contextes économique, politique et financier du moment. Elle est donc susceptible d’être modifiée à tout moment, sans notification préalable.

Les données de cette publication sont générales et purement informatives. Ces informations ne peuvent pas être considérées comme une offre d'achat ou de vente d'instruments financiers. Elles ne peuvent pas non plus être assimilées à des conseils ou recommandations d'investissement ou à des recherches en investissements au sens de la législation et de la réglementation sur les marchés d'instruments financiers.

Bien que les informations fournies se fondent sur des sources pouvant être considérées comme fiables, et bien que toutes les précautions raisonnables aient été prises pour préparer ce document, CBC Banque ne garantit ni son exactitude ni son exhaustivité.

Ni CBC Banque ni aucune entité du Groupe KBC ne pourra être tenue pour responsable des conséquences pouvant résulter de l’utilisation des informations, opinions ou estimations contenues dans le présent document.

L’auteur de ce document confirme ne pas détenir, pour compte propre, à la date de la publication, d’instruments financiers émis par les sociétés qui pourraient y être mentionnées.

Toute transmission, vente, diffusion ou reproduction des informations, publications et données est interdite sous quelque forme et par quelque moyen que ce soit, sauf autorisation expresse, écrite et préalable de CBC Banque, CBC Banque SA, Avenue Albert Ier 60, 5000 Namur, Belgique. TVA BE 0403.211.380, RPM Liège division Namur.