3.500 milliards USD d’obligations durables déjà émises à ce jour

Depuis la fin du 19e siècle la température moyenne mondiale a augmenté d'au moins 1,1°. On sait que pour limiter le réchauffement de la planète à 1,5°, conformément à l’objectif de l’Accord de Paris de 2015, il convient de réduire les émissions de gaz à effet de serre de 45% d’ici à 2030 et surtout d’atteindre l’objectif de zéro émission nette d’ici à 2050. Et concrètement cet Accord de Paris vise à accroître la capacité des parties à s'adapter aux impacts du changement climatique et à mobiliser des financements suffisants.

Mais les estimations actuelles des capitaux nécessaires pour décarboner l'économie mondiale et atteindre des émissions nettes nulles d'ici à 2050 donnent des chiffres vertigineux. Ils vont d'un minimum de 1.000 milliards USD par an (selon le groupe de réflexion Carbon Tracker) à un maximum de 9.200 milliards USD par an selon un rapport de McKinsey! Ainsi, sur la base de ces projections annuelles, le coût final d'ici à 2050 pourrait se situer entre 30.000 et 275.000 milliards USD… Un autre rapport, celui du Boston Consulting Groupe, fixe le coût entre 100.000 et 150.000 milliards USD. Enfin le "Climate Bonds Initiative" prévoit que l'émission annuelle d'obligations vertes de 5.000 milliards USD d'ici 2025 est nécessaire pour faire avancer les choses dans la bonne direction.

Climate Bonds Initiative est une organisation internationale qui s’est donné pour mission de mobiliser des capitaux mondiaux pour l’action climatique. Parmi ses actions, il y a la publication d’une étude annuelle très intéressante et consacrée à l’état du marché de la dette durable, le "Sustainable Debt Global State of the Market" (cbi_global_sotm_2021_02h_0.pdf (climatebonds.net), qui en est à sa 11e édition. Cette étude traite, en plus des traditionnelles obligations vertes (ou "green bonds"), des obligations sociales, des obligations durables, des obligations de transition et des obligations liées à la durabilité.

Au départ, on ne parlait que d’obligation verte au sens strict. Pour la petite histoire, la première obligation de ce type a été émise en 2008, une émission notée AAA par la Banque européenne d'investissement et la Banque mondiale. Mais ce n’est qu’à partir de 2014 que le marché mondial de ce type d’obligation a commencé à croître de manière exponentielle.

Il y a donc actuellement 4 grandes types d’obligation durables. Les obligations "vertes" concernent les projets environnementaux spécifiques, les "sociales" (plus récentes) concernent les projets sociaux spécifiques, les obligations de "durabilité" combinent les avantages écologiques et sociaux en un seul instrument et enfin, celles de transition (actuellement limitées), sont émises pour soutenir la transition au niveau de l'activité ou de l'entité.

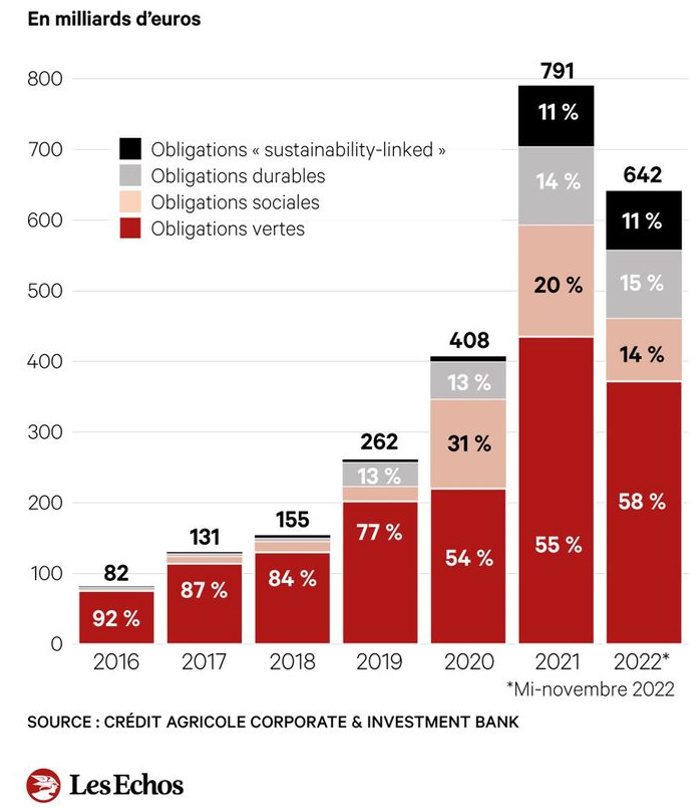

Selon Climate Bonds Initiative, les obligations vertes continuent de dominer le monde des obligations durables avec un encours cumulé, fin 2021, de 1.600 milliards USD. On trouve ensuite les obligations de "durabilité" (656 milliards USD d’encours dont 135 milliards pour les "Sustainibility-linked bonds"), les obligations "sociales" dont l’encours était de 539 milliards USD en 2021, et enfin celles dites de "transition" (9.6 milliards USD). Le marché global de la dette durable a donc atteint, fin 2021, un encours total 2.804 milliards USD. Le tableau ci-dessous affiche clairement la prédominance des obligations vertes ces dernières années:

En 2022, rien que pour la catégorie des "green bonds", malgré un contexte obligataire compliqué, près de 400 milliards USD avaient déjà été émis fin novembre. Le marché total de la dette durable dépasse donc actuellement 3.500 milliards USD dont un encours total de 2.077 milliards USD d’ "obligations vertes". Climate Bonds Initiative | Mobilizing debt capital markets for climate change solutions

Géographiquement, près des 3/4 de ces émissions obligataires ont été émises sur les marchés des pays développés (surtout par des Etats et collectivités locales devant des sociétés financières, précédant elles-mêmes d’autres types d’entreprises), contre 21% émanant des pays en voie de développement, 4% étant dus à des émetteurs supranationaux (Banque Mondiale, BERD, BEI,…). À elle seule, l’Europe représente 50% des émissions alors qu’individuellement ce sont les USA qui ont été les plus actifs parmi les pays développés. L’utilisation de ces fonds est majoritairement allée dans les secteurs de l’énergie, des bâtiments et des transports qui, à eux trois, ont pesé pour 81% des financements.

Un bémol toutefois, les obligations durables et vertes ont parfois été au centre de plusieurs polémiques. Les points de friction ont ainsi notamment concerné la définition même d’ "obligation durable" ou "verte". Il est arrivé aussi qu’on s’interroge sur la mesurabilité des objectifs "verts" visés par certaines obligations. Enfin, il y a le problème parfois très médiatisé de l'écoblanchiment ou "greenwashing" soit un procédé de marketing ou de relations publiques utilisé par une organisation ou une société pour se donner une image trompeuse de responsabilité écologique.

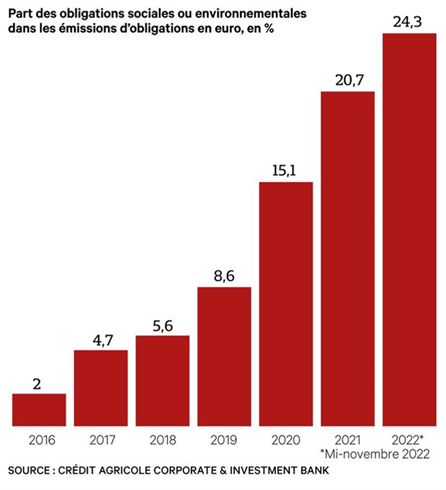

Toutefois, constat intéressant et encourageant, malgré ces problèmes isolés, la part de marché des titres durables au sein des volumes de nouvelles émissions obligataires n’arrête pas de progresser, comme en atteste le tableau ci-dessous et concernant les émissions d’obligations durables en euros.

Avertissement

Cette publication a été rédigée par Michel Ernst, Stratégiste Actions de CBC Banque. Toutes les considérations reprises dans cette publication reflètent l'analyse personnelle de l’auteur à la date mentionnée. Cette analyse est basée sur des sources accessibles au public et prend en compte des éléments relevant des contextes économique, politique et financier du moment. Elle est donc susceptible d’être modifiée à tout moment, sans notification préalable.

Les données de cette publication sont générales et purement informatives. Ces informations ne peuvent pas être considérées comme une offre d'achat ou de vente d'instruments financiers. Elles ne peuvent pas non plus être assimilées à des conseils ou recommandations d'investissement ou à des recherches en investissements au sens de la législation et de la réglementation sur les marchés d'instruments financiers.

Bien que les informations fournies se fondent sur des sources pouvant être considérées comme fiables, et bien que toutes les précautions raisonnables aient été prises pour préparer ce document, CBC Banque ne garantit ni son exactitude ni son exhaustivité.

Ni CBC Banque ni aucune entité du Groupe KBC ne pourra être tenue pour responsable des conséquences pouvant résulter de l’utilisation des informations, opinions ou estimations contenues dans le présent document.

L’auteur de ce document confirme ne pas détenir, pour compte propre, à la date de la publication, d’instruments financiers émis par les sociétés qui pourraient y être mentionnées.

Toute transmission, vente, diffusion ou reproduction des informations, publications et données est interdite sous quelque forme et par quelque moyen que ce soit, sauf autorisation expresse, écrite et préalable de CBC Banque, CBC Banque SA, Avenue Albert Ier 60, 5000 Namur, Belgique. TVA BE 0403.211.380, RPM Liège division Namur.