L’enfer boursier du 1er semestre laisse-t-il de l’espoir pour la suite?

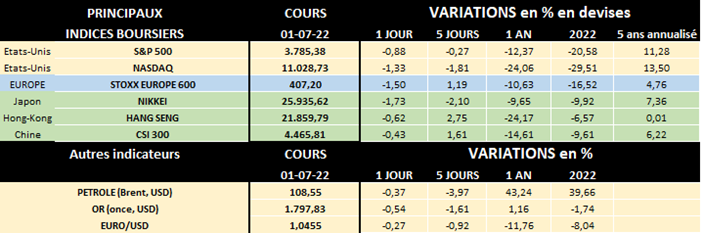

Fin juin 2022, Wall Street a enregistré sa pire performance semestrielle depuis près de 50 ans. Aux Etats-Unis, l’indice S&P 500 a ainsi perdu 20.6% en à peine 6 mois, alors que le Nasdaq – comprenant essentiellement des actions technologiques – a corrigé de près de 30%. L’Europe a un peu limité les dégâts, mais l’indice Stoxx 600 Europe recule néanmoins de 16.5%, l’indice Euro Stoxx 50 des plus grandes capitalisations perdant lui près de 20% durant ce 1er semestre. Pour l’Europe, c’est le pire début d’année depuis 2008, année de la grande crise financière…

Les raisons de cette déroute historique sont hélas connues : un cocktail toxique et explosif alliant inflation débridée - avec hausse des taux pour tenter de la juguler - et croissance économique en berne, certains craignant même une récession. Tout cela dans un contexte de « purge » des bourses suivant une année 2021 euphorique – la pandémie étant progressivement maîtrisée – et de guerre en Ukraine avec ses importantes conséquences socio-économiques.

Sectoriellement, les performances sont très variées. Grand vainqueur de ce premier semestre 2022, le secteur de l’énergie est le seul à finir en bourse dans le vert des 2 côtés de l’Atlantique : il a progressé de 29.2% aux USA et de 12.1% en Europe. La flambée des prix du pétrole explique évidemment cela en grande partie, le baril de Brent ayant fusé de 77.8 USD le 31 décembre dernier à 114.8 USD ce 30 juin, soit un bond de près de 48%!

Derrière, les secteurs qui ont pu relativement limiter leur chute sont essentiellement de nature défensive (santé, consommation de base ou services aux collectivités). Par contre, les grands perdants des derniers mois sont essentiellement les secteurs de la consommation cyclique (ou discrétionnaire) et de la technologie. Que ce soit aux Etats-Unis ou en Europe, la perte moyenne de ceux-ci varie entre 26% et 34%.

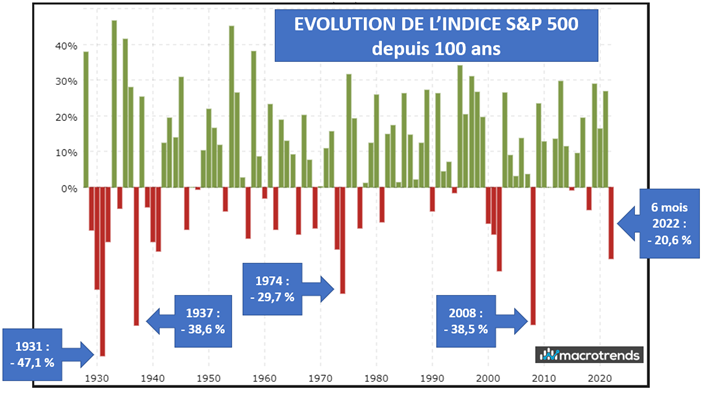

Si on devait terminer l’année 2022 au même niveau qu’actuellement, en prenant comme référence la bourse américaine – 1er marché mondial – l’année en cours serait la 5e plus mauvaise en près de 100 ans, comme on peut le voir sur le graphe ci-dessous.

La grande question qui taraude alors les esprits de le plupart des investisseurs est: que peut-on attendre des mois à venir: une aggravation, une stagnation ou une amélioration de la situation existante?

S’il est impossible de répondre avec certitude à cette question vu l’imprévisibilité de certains facteurs importants, comme l’évolution de la situation géopolitique mondiale, on peut néanmoins avancer plusieurs pistes de réflexions.

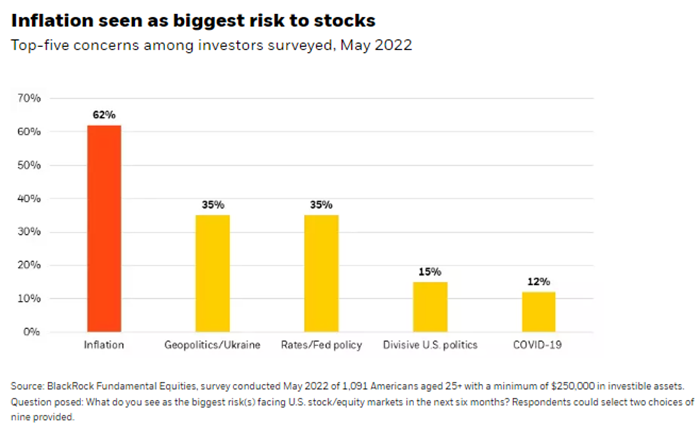

L’évolution de l’inflation, toujours très élevée, principal sujet d’inquiétude pour les investisseurs

L'inflation sera le plus grand risque pour les marchés d'actions au cours des 6 prochains mois selon une enquête BlackRock Fundamental Equities menée auprès de plus de 1.000 investisseurs américains en mai dernier (voir graphe ci-dessous) (Taking stock: Q3 2022 equity market outlook | BlackRock). Jérôme Powell, président de la FED a déclaré par ailleurs récemment que "la vigueur de l'inflation avait surpris les autorités monétaires et a prévenu que "d'autres surprises" pourraient intervenir". De son côté, Christine Lagarde, présidente de la BCE prévoit également que l'inflation en zone euro va rester "excessivement élevée" pendant un "certain temps". Bref, pas sûr que les perspectives en matière d’inflation soient d’une grande aide pour les marchés durant les mois à venir…

Un ralentissement économique de plus en plus marqué… mais qui serait in fine positif pour l’inflation

Les indicateurs économiques pointent vers un net ralentissement de l'activité. Ainsi les fameuses enquêtes PMI réalisées auprès des directeurs des achats des grandes entreprises ont chuté à 51,9 points en Europe, à leur plus bas niveau en près de 18 mois, et à 51,2 points aux Etats-Unis. Des deux côtés de l'Atlantique, ils s'approchent désormais dangereusement du seuil des 50 points qui signale une contraction de l'activité. A noter que l’Europe est plus sensible à un ralentissement économique que les USA du fait de sa dépendance importante aux hydrocarbures russes.

Une majorité d'économistes interrogés par le Financial Times s'attendent même à une récession, la principale question étant de savoir à quel moment… Au total, 38% d'entre eux prévoient qu'elle se produira au 1er ou au 2e trimestre de 2023, et 30% au 3e ou au 4e trimestre de l'année prochaine. Mais le marché boursier a tendance à regarder 6 à 12 mois à l'avance en termes de valorisation, ce qui signifie qu'il agit comme un indicateur prévisionnel. Stock Market Forecast For Next Six Months Holds Big Risks For Dow Jones — But Hope Too | Investor's Business Daily (investors.com)

Paradoxalement le constat d’un PIB moins alerte cache une bonne nouvelle : moins de croissance signifie aussi, à un certain moment, moins d’inflation! Ces dernières semaines d’ailleurs, le prix de nombreuses matières premières (industrielles ou agricoles) chute de manière importante. Et moins d’inflation entraîne une politique monétaire (taux) moins agressive…

Des bénéfices solides pour les sociétés cotées et une prime de risque des actions toujours intéressante

Comme le souligne l’étude de Blackrock – plus important gestionnaire d’actifs au monde - publiée il y a quelques jours, bien que la prudence soit de mise, la prime de risque des actions (Equity Risk Premium ou ERP) continue de plaider en faveur des actions. Les valorisations des actions ont baissé, mais les bénéfices des entreprises restent solides. Cela maintient l’ERP - qui compare le rendement des bénéfices du S&P 500 aux rendements obligataires - au-dessus de sa moyenne historique. Selon les modèles de Blackrock, il faudrait que le rendement du Trésor américain à 10 ans atteigne 4% (actuellement inférieur à 3%) ou que les bénéfices baissent de plus de 20% pour que la "marge de sécurité" perçue des actions par rapport aux obligations disparaisse. Les bénéfices vont ralentir, mais une baisse de 20% est difficile à imaginer, même en cas de récession. Comme on le voit sur le tableau ci-dessous, la baisse moyenne des bénéfices lors des récessions précédentes était de 13% et encore, la crise financière mondiale a faussé les résultats (hors cette crise financière, la baisse moyenne des bénéfices est de 10.6% en période de récession).

D’ailleurs, durant les trimestres à venir, selon Refinitiv/IBES, la croissance des bénéfices ralentira mais serait toujours bien présente. Ainsi en Europe, les sociétés de l’indice Stoxx 600 Europe ont enregistré une hausse des bénéfices de 42% en moyenne au 1er trimestre 2022 et les prévisions sont de +15% pour le 2e trimestre, +25% pour le 3e et +11% pour le 4e. Aux USA, après un gain de 11% au 1er trimestre 2022, les entreprises du S&P 500 verraient leurs bénéfices croître de seulement 5% au 2e trimestre avant de remonter à +11% pour chacun des trimestres suivants.

En résumé on peut conclure que les marchés boursiers resteront probablement nerveux et volatils dans les prochains mois. Et les mauvaises performances boursières des derniers mois n’empêchent en rien une détérioration supplémentaire à venir. En particulier si la poursuite de la guerre en Ukraine provoquait encore plus de conséquences négatives pour nos économies et si une inflation élevée et persistante impactait durement la consommation des ménages par érosion importante du pouvoir d’achat. Sans compter la poursuite de la hausse des taux…

Mais d’un autre côté, l’espoir de jours meilleurs en bourse s’appuie notamment sur :

- la résilience de l’économie (les indices PMI occidentaux restent au-dessus de 50), malgré le contexte difficile

- une inflation qui pourrait commencer à faiblir du fait du ralentissement économique et de la hausse des taux

- une économie chinoise en pleine relance (les indices PMI publiés jeudi matin ont d’ailleurs surpris positivement) après des mois délicats dus à la résurgence de la pandémie et des mesures anti-Covid 19

- des résultats de sociétés toujours en hausse malgré les pénuries et les problèmes logistiques

- des valorisations d’actions redevenues raisonnables voire attrayantes.

Avertissement

Cette publication a été rédigée par Michel Ernst, Stratégiste Actions de CBC Banque. Toutes les considérations reprises dans cette publication reflètent l'analyse personnelle de l’auteur à la date mentionnée. Cette analyse est basée sur des sources accessibles au public et prend en compte des éléments relevant des contextes économique, politique et financier du moment. Elle est donc susceptible d’être modifiée à tout moment, sans notification préalable.

Les données de cette publication sont générales et purement informatives. Ces informations ne peuvent pas être considérées comme une offre d'achat ou de vente d'instruments financiers. Elles ne peuvent pas non plus être assimilées à des conseils ou recommandations d'investissement ou à des recherches en investissements au sens de la législation et de la réglementation sur les marchés d'instruments financiers.

Bien que les informations fournies se fondent sur des sources pouvant être considérées comme fiables, et bien que toutes les précautions raisonnables aient été prises pour préparer ce document, CBC Banque ne garantit ni son exactitude ni son exhaustivité.

Ni CBC Banque ni aucune entité du Groupe KBC ne pourra être tenue pour responsable des conséquences pouvant résulter de l’utilisation des informations, opinions ou estimations contenues dans le présent document.

L’auteur de ce document confirme ne pas détenir, pour compte propre, à la date de la publication, d’instruments financiers émis par les sociétés qui pourraient y être mentionnées.

Toute transmission, vente, diffusion ou reproduction des informations, publications et données est interdite sous quelque forme et par quelque moyen que ce soit, sauf autorisation expresse, écrite et préalable de CBC Banque, CBC Banque SA, Avenue Albert Ier 60, 5000 Namur, Belgique. TVA BE 0403.211.380, RPM Liège division Namur.